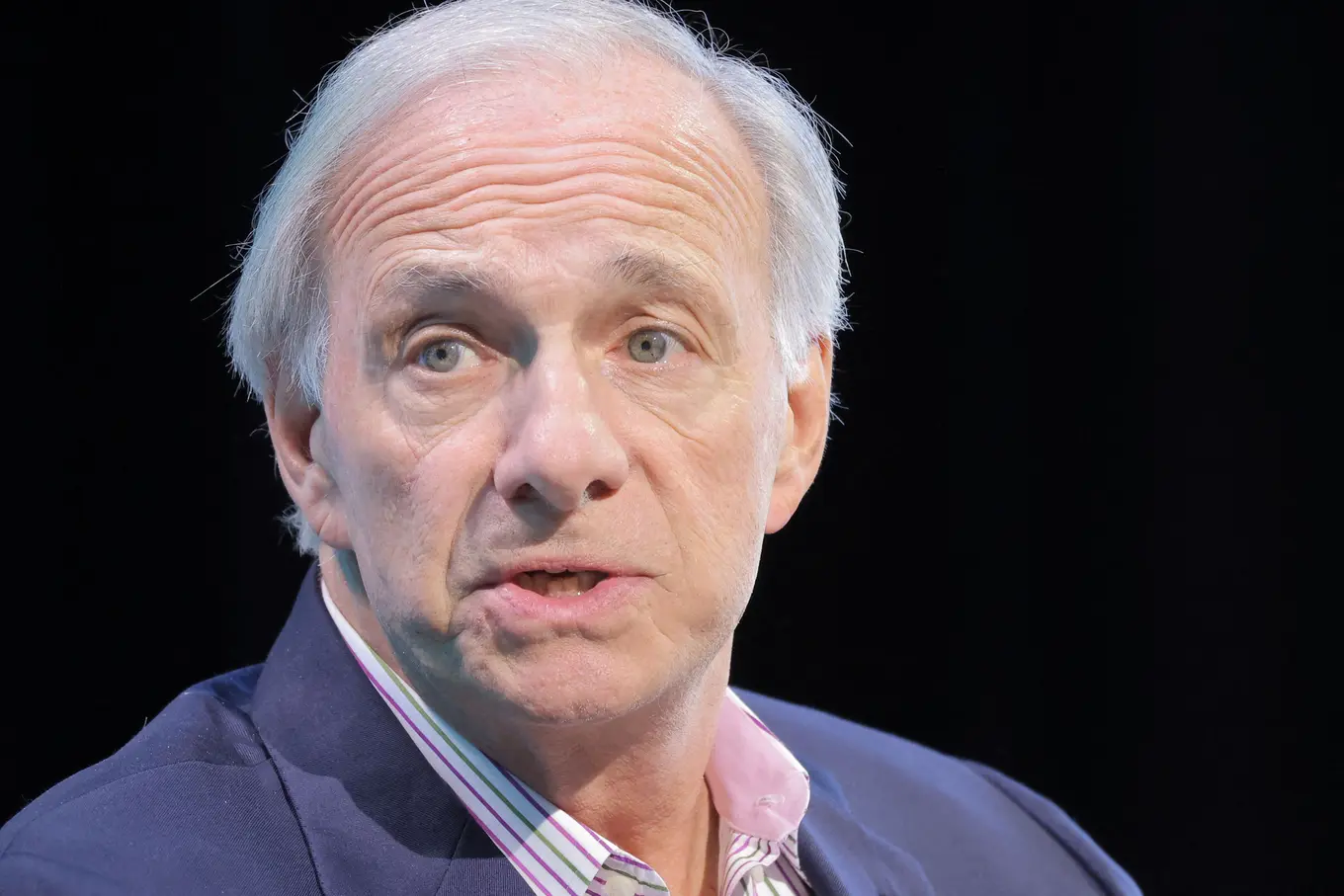

Легенда хедж-фондов Рэй Далио вновь заставил мировые рынки прислушаться. Основатель Bridgewater Associates — одного из крупнейших хедж-фондов в мире — рисует неприятную картину: к концу текущего цикла США и ряд западных экономик рискуют упереться в стену — их государственный долг и стоимость его обслуживания растут быстрее, чем политические системы способны принимать непопулярные решения. В свежем интервью Financial Times Далио изложил логику своих предупреждений и — не переходя на личности — увязал её с тем, как меняются политика и общество при поздней стадии долгового цикла.

Почему словам Далио верят

Далио 76 лет; за его плечами полвека на рынках и множество пройденных кризисов. Bridgewater он начинал в нью-йоркской «трешке», а сегодня это глобальная площадка, сделавшая его мультимиллиардером. Раньше, признаётся инвестор, он держал свои идеи при себе — в них была его «альфа». Теперь же он хочет делиться выводами публично. Как он целиком написал на LinkedIn в начале июня, представляя ключевые тезисы книги How Countries Go Broke: «Сейчас я на этапе жизни, когда хочу делиться этими выводами, чтобы помогать людям».

«Большой долговой цикл»: от подъёма к перегреву

Ключ к его анализу — не персоналии, а повторяющийся исторический узор. Страны богатеют, всё активнее занимают, постепенно расходуют долг на всё менее продуктивные цели — и в какой-то момент цикл ломается. Такие «большие долговые циклы» длятся десятилетиями; по оценке Далио, мир стоит на развороте, напоминающем 1930-е и 1970-е. Именно поэтому его предупреждение прозвучало особенно громко на неделе, когда доходности 30-летних гособлигаций опять поползли вверх (за редкими исключениями вроде Швейцарии).

Когда долг перестаёт «кормить» экономику

Далио любит физиологические метафоры: кредит — как кровообращение. Пока долг идёт на проекты, создающие новый доход, система «здоровая»: ресурсы питают «органы» экономики. Но если заимствования направляются на непродуктивные цели, генерируемого потока не хватает, чтобы обслуживать долг — «сосуды» начинают «зарастать».

Как простую проверку «степени закупорки» он предлагает смотреть на соотношение госдоходов и расходов на обслуживание долга. В США, подчёркивает Далио, картина тревожная: около 5 трлн долларов федеральных доходов в год и порядка 1 трлн — тут же уходит на проценты. По мнению NZZ, недавно принятый бюджетный пакет республиканцев лишь добавляет давления на эту метрику.

Схожие — а местами и более острые — проблемы он видит у Великобритании, Франции и Японии. Итог неумеренного стиля жизни «по долгам» Далио описывает жёстко: экономический «сердечный приступ».

Политика как ускоритель кризиса

Уникальность модели Далио — в том, что она включает не только финансы, но и социальную динамику. На фазе бума растёт имущественное неравенство: рынки акций и недвижимость уходят вперёд от средних доходов. Это подпитывает популизм слева и справа, ослабляет демократические механизмы и облегчает накопление долга — тем самым ускоряя вход в турбулентность.

Примером такого «жёсткого вмешательства государства» он считает нынешний курс Президента Дональда Трампа: активная промышленная политика, необычная для республиканцев последних десятилетий; попытки забирать доли или ренты у технологических гигантов; требования к частному сектору вплоть до состава сырья для напитков. По мнению NZZ, это и есть тот самый «государственный капитализм», который инвестор относит к рисковым сигналам позднего цикла.

Далио не сводит проблему к одной администрации. Как он целиком сказал Financial Times: «Динамика, которую я описываю, действует уже очень давно — при президентах обеих партий». Ускорение, по его словам, началось после 2008-го, а с 2020-го, на фоне пандемии, стало очевидным.

Три года до «момента истины» — что это значит

Инвестор предупреждает о высокой вероятности кризиса государственного долга в горизонте трёх лет. Важно понимать: государство — не домохозяйство и не корпорация; у него больше способов выиграть время. Оно может резать расходы, повышать налоги или — в крайнем случае — использовать центральный банк для монетизации долга.

Но и здесь вилки жесткие. Повышение налогов непопулярно и политически трудно. Передать «грязную работу» ФРС? Тогда у регулятора два пути: смягчить политику, допустив постепенную девальвацию доллара, либо остаться жёстким и вынудить Вашингтон экономить — рискуя спровоцировать саму долговую развязку.

Контраргументы оптимистов

Сторонники более светлой картины напоминают: США — одна из самых инновационных экономик мира. Прорывы в ИИ способны дать мощный импульс производительности, а значит и налоговой базе. Команда Президента Дональда Трампа добавляет, что свежие налоговые послабления призваны стимулировать капитальные вложения и, в итоге, рост.

Широко распространена и логика «самая чистая рубашка среди грязных»: мол, Япония, Великобритания или Франция ещё глубже в долговой петле — что видно по скачкам доходностей длинных облигаций этих стран. И всё же, подчёркивает NZZ, игнорировать американские риски трудно: долг растёт, обслуживание дорожает, политическая система всё чаще клинит в ключевые моменты.

Что смотреть дальше инвесторам и читателям

- Соотношение доходов бюджета и процентных выплат. Если каждый новый процентный пункт «съедает» всё большую долю доходов, пространство для манёвра сужается.

- Доходности «длинных» Treasuries. Их рост — маркер того, что «предложение долга» начинает перевешивать спрос.

- Политические решения. Что берёт верх — жёсткая дисциплина (экономия, налоговые меры) или ставка на скрытую инфляционную разгрузку через монетизацию?

- Неравенство и популизм. Усиливаются ли социальные расколы — главный «ускоритель» позднего цикла в модели Далио.

Рэй Далио не утверждает, что катастрофа неизбежна. Он говорит о высокой вероятности, если тенденции не переломить. Его тезис прост: долговые циклы заканчиваются не тогда, когда «становится страшно», а когда математика бюджета сходится только ценой политически болезненных шагов. И чем дольше общество их откладывает, тем выше риск «сердечного приступа» экономики.

Настоящая статья была подготовлена на основе материалов, опубликованных Neue Zürcher Zeitung. Автор не претендует на авторство оригинального текста, а представляет своё изложение содержания для ознакомительных целей.

Оригинальную статью можно найти по ссылке здесь.

Все права на оригинальный текст принадлежат Neue Zürcher Zeitung.